Редакція FT дослідила, як змінюється банківський ринок у Європі — і на їхню думку, найближчим часом на нас чекає декілька угод зі злиття та поглинання (M&A) між низкою провідних середніх та великих банківських установ. На початку свого дослідження журналісти одного із найвпливовіших ділових видань світу наводять думку Джона Макфарлена, голови Barclays. За його словами, політики у Європі хочуть, щоби банки консолідувалися. Натомість самі банкіри рідше ставляться до подібних угод із оптимізмом. Також він не виключає вихід банків із США на європейський ринок із пропозиціями щодо викупу та укладання угод. 10 років минуло від глобальної банківської кризи — і тепер знову повертається ідея міжгалузевих зв’язків та міжбанківських угод.

Жан-П’єр Мустієр, виконавчий директор UniCredit у Італії, нещодавно зазначив, що ринкова вартість компанії JPMorgan Chase в США вчетверо суму, яку коштує іспанський Banco Santander — найбільший кредитор єврозони. У цьому ж дослідження наведено його думку стосовно стану на європейському ринку банківських послуг. За його словами, у Європі є лише 2 загальноєвропейських банки: BNP Paribas, присутній у Франції, Італії та Бенілюксі; та UniCredit, присутній в Італії, Німеччині та Австрії. Складається враження, що банківський ринок насправді анітрохи не консолідований — і це шкодить бізнесу. Європейський досвід важливий і для України — в нас теж за винятком 2-3 банків, більшість гравців ринку є доволі дрібними.

FT звертає увагу на найбільш ймовірні угоди щодо злиття, які можуть відбутися найближчим часом у Європі — та можливі їхні наслідки для ринку фінансових послуг у ЄС та світі.

Barclays/Standard Chartered

За підсумками 2017 року цей союз має сукупно 165,9 тис працівників, чистий збиток на рівні $1,3 млрд, активів на $2,16 трлн. На користь подібної угоди свідчить зручне географічне розташування мережі відділень банку, що можуть доповнити одне одного у різних країнах. А от проти подібної угоди — нестача заощаджень на банківських рахунках.

З огляду на Brexit, незавершені зусилля з реструктуризації у великій кількості найбільших кредиторів регіону та триваючого нездатності єврозони створити єдиний ринок для банківської діяльності масштабні угоди можуть і не відбутися — проте очікування є доволі високими. Транскордонні угоди провідні банкіри як підтримують, так і критикують. Консолідація, яку виставляють в якості головної переваги, насправді може стати проблемою, якщо йдеться про британський «Барклай» та іспанський «Сантандер» — обидва банки розташовані у доволі проблемних країнах з огляду на економічні та соціо-політичні реалії.

Найбільш ймовірні угоди між банками ЄС, дані FT

Société Générale/UniCredit

У 2017 році цей потенційний «супербанк» мав 238,9 тис співробітників, чистий прибуток у $9,7 млрд, активів на $2,47 трлн. На користь такого банківського союзу — синергія у корпоративному та інвестиційному банкінґу. А от заважають подібному об’єднанню фактори політичного супротиву та «євроскептицизм» керівництва країн, у яких подібний супербанк міг би працювати.

Ідея великого європейського банківського злиття вперше виникла після того, як шведська компанія Nordea мала пропозицію купити суперника ABN Amro, відхилену голландським урядом — головним акціонером банку 2 роки тому. Деякі фінансисти зараз розглядають UniCredit як одного з фаворитів для укладання угоди, а пан Мустієр роздумує про те, як відновити ідею злиття італійського кредитора з французьким суперником Société Générale. Інвестиційні банкіри також вважають, що зв’язок між Deutsche Bank та Commerzbank, швидше за все, в найближчі пару років буде посилюватися для створення німецького супербанку — тоді як інші цілі поглинання включають частково націоналізовані банки: Bankia в Іспанії та ABN Amro.

BNP Paribas і Santander — 2 найбільших кредитора єврозони — серед тих банків, кого опитані FT банкіри та фінансисти розглядають в якості ймовірних консолідаторів ринку. Протягом тривалого часу активність у сфері злиття та поглинання зростала у фармацевтичній, технологічній та споживчій галузях країн ЄС. Але після кризи 2008 року банківський сектор позбавлений великих поглинань.

Deutsche Bank/Commerzbank

За результатами 2017-го потенційний собз 2 банків мав 146,9 тис працівників, чистий збиток у €673 млн та активів на $2.15 трлн. На користь банківського об’єднання — скорочення витрат та зменшення залежності Deutsche від інвестиційних банків. А проти такого супербанку головний фактор — з 2 проблемних банків не зробити 1 фінансово здоровий.

Не можна скидати з рахунку й можливий вплив американського капіталу. Банки Уолл-стріт, швидше відновившись після кризи 2008-го за своїх колег із Європи, хочуть збільшити свою частку ринку в корпоративних та інвестиційних банках. У той же час посягання великих компаній із технологічного бізнесу, таких як Amazon та Facebook, на споживчі фінансові послуги загрожує традиційним офлайн-банкам. Надходження від класичних банківських послуг також можуть скоротитися — адже клієнтів більше цікавлять платежі за допомогою смартфону, а не депозити чи кредити із відвідуванням банківських відділень. Стратегія поглинань дрібніших банків — свого роду відповідь на ці виклики як частина оборонної стратегії традиційного банківського сектору.

Nordea/ABN Amro

Цей потенційний супербанк має за підсумками 2017-го 50,3 тис співробітників, чистий прибуток розміром у $6,8b млрд та активів на $1,14 трлн. На користь об’єднання — можливість голландців вивести державне управління з ABN. А проти — знову все та ж політична чутливість такої угоди.

Європейський банківський сектор залишається дуже фрагментованим. За даними Європейської банківської федерації, які наводять у FT, на кожні 50 тис мешканців країн єврозони припадає 1 банк. Проте для Великобританії цей показник становить 1 банк на 170 тис осіб, а Японія має 1 банк майже на 900 тис осіб. Слабка рентабельність дрібного банківського бізнесу — ще одна причина, чому ідея появи «супербанків» здобуває все більше прихильників. Фінрегулятори теж стають наполегливішими у закликах до транскордонних угод, які, як стверджують аналітики, збільшили би прибутковість банківського сектору та підтримали економіку, надаючи стабільніше джерело фінансування для компаній.

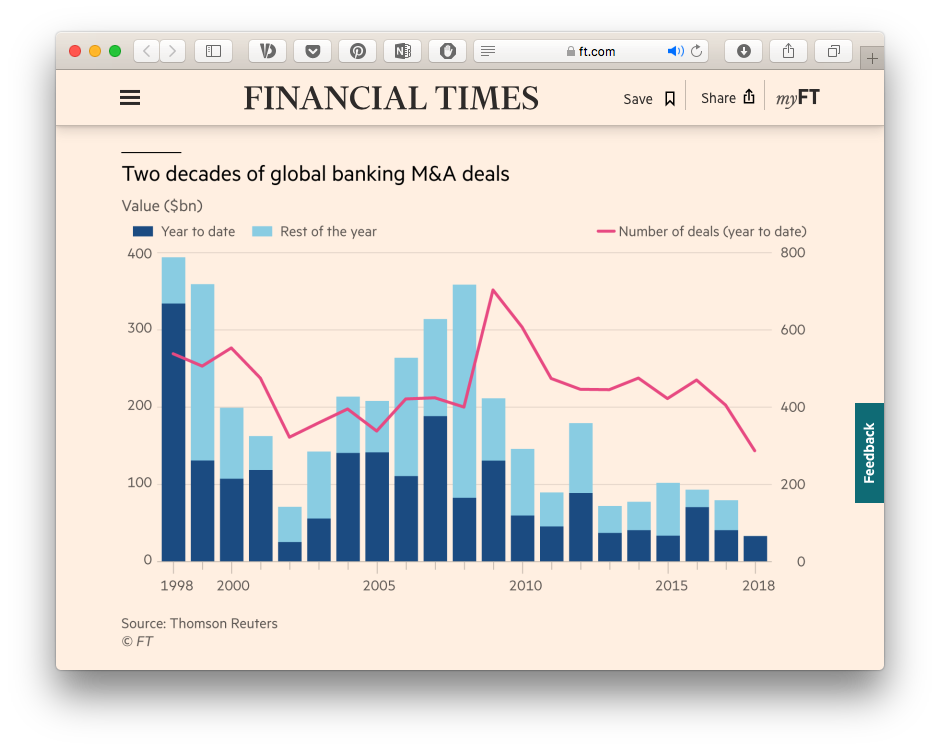

Динаміка M&A угод на світовому ринку

Чому супербанки — помилкова панацея

Чиновники Європейського центрального банку вважають, що створення декількох загальноєвропейських супербанків дозволить зменшити сподівання на банки Уолл-стріт, які, на думку банкірів з ЄС, покинули Європу в умовах кризи. І хоча за твердженням журналістів FT Європейський Центробанк не буде зменшувати вимоги до капіталу для об’єднаних суб’єктів, посадовим особам та фінрегуляторам компаній це відкриває додаткові можливості — наприклад, надання банкам компенсації за зростання ризиків для окремих клієнтів завдяки транскордонним переказам або збільшення їхньої гнучкості у переміщенні капіталу та ліквідності між країнами. Однак це відродження інтересу до злиття і сама ідея «супербанків» — результат слабкості, а не сили. У FT нагадують:

- Barclays реагує на тиск інвестора;

- «Дойче Банк» зазнав великих збитків протягом трьох років, і його акції останнім часом мали найнижчі котирування;

- UniCredit страждає від важких безнадійних кредитів та роздутих витрат.

Іншою перешкодою до консолідації є незавершеність банківського союзу єврозони. Блок узгодив деякі банківські правила, але багато областей ведення операцій з депозитами та кредитами між країнами залишаються фрагментарними — включаючи податкове законодавство, законодавство про банкрутство та правила поводження з банківською заставою. Старші банкіри кажуть, що загальноєвропейські комбінації мають сенс, якщо вони допоможуть вільніше рухати капітал та збільшать ліквідність у всіх країнах блоку ЄС. Поки що це малоймовірно, доки політики не погоджуються на єдину схему страхування депозитів в єврозоні, зазначили у FT.

Накладається на це і низка перемог «євроскептиків» — вибори євроскептичного уряду в Італії можуть зробити ці переговори про спільні банківські умови та утворення «супербанків» ще складнішим процесом, особливо з широким скептицизмом в Німеччині. Крім того, будь-який банк, який думає про велике злиття, повинен зважити вартість розгортання масштабного бізнесу, що породжує додаткові вимоги до капіталу від Ради з фінансової стабільності та групи «Великої двадцятки» на європейському банківському ринку.

У FT нагадують: іноземні банки також могли би скористатися можливістю розширення. Диверсифікація — не виключно європейська «ідея фікс». Банківська корпорація Sumitomo Mitsui, японський позичальник №2 за активами, вже давно пов’язана з ринку у США, тоді як MUFG хоче стати провідним банком за депозитами в Америці. Канадські банки також прагнуть диверсифікувати свої позиції за кордоном.